Секреты торговли опционами

Секреты торговли опционами

- Gizmo

-

Автор темы

Автор темы

- Не в сети

- Захожу иногда

-

- Сообщений: 66

- Репутация: 2

- Спасибо получено: 3

Опционы дают уникальную возможность — в любой момент времени построить практически любую конструкцию и при грамотном управлении заработать на ней. Но на самом деле это крайне неразумно.

Основной секрет торговли опционами состоит в том, чтобы подбирать, исходя из общей рыночной ситуации, те конструкции, которые могут быть в данный момент максимально эффективными, и строить из них соответствующие опционы. Но существуют и другие секреты торговли опционами, о которых мы подробно расскажем в этой статье.

Наблюдение за действиями профессиональных участников

Опционы позволяют не только осуществлять высокоэффективные торговые операции, но и наблюдать за планами профессиональных участников, так как их доля в опционной торговле велика. Скажем, на сайте Московской биржи можно наблюдать за распределением открытого интереса (ОИ) по опционным страйкам. Эта информация дает понимание того, куда группы участников торгов планируют «погнать» инструмент. Да, диапазон между коллами и путами на страйках с максимальным ОИ может быть велик (10000-20000 пп. по фьючерсу на индекс РТС), но предназначение этой информации — именно задать диапазон с пониманием целей движений.

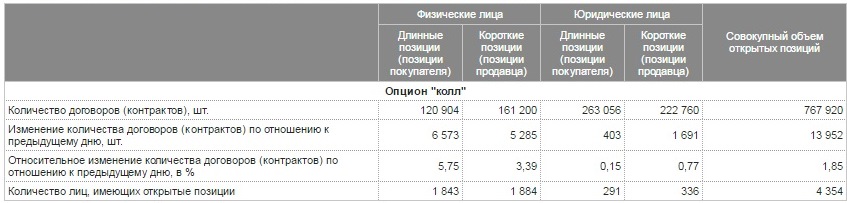

Рис. 1. Распределение ОИ по страйкам, коллам и путам

Если сделка совершается, значит, существует и покупатель, и продавец. Понять, на чьей стороне находится большая часть профессионалов, поможет Московская биржа — в таблице распределения по лонгам/шортам по группам участников юр/физлиц срез предоставляется на 19:00 (мск) и публикуется ежедневно, ориентировочно в 22:00.

Рис. 2. Распределение ОИ по лонгам/шортам между юр/физлицами по коллам

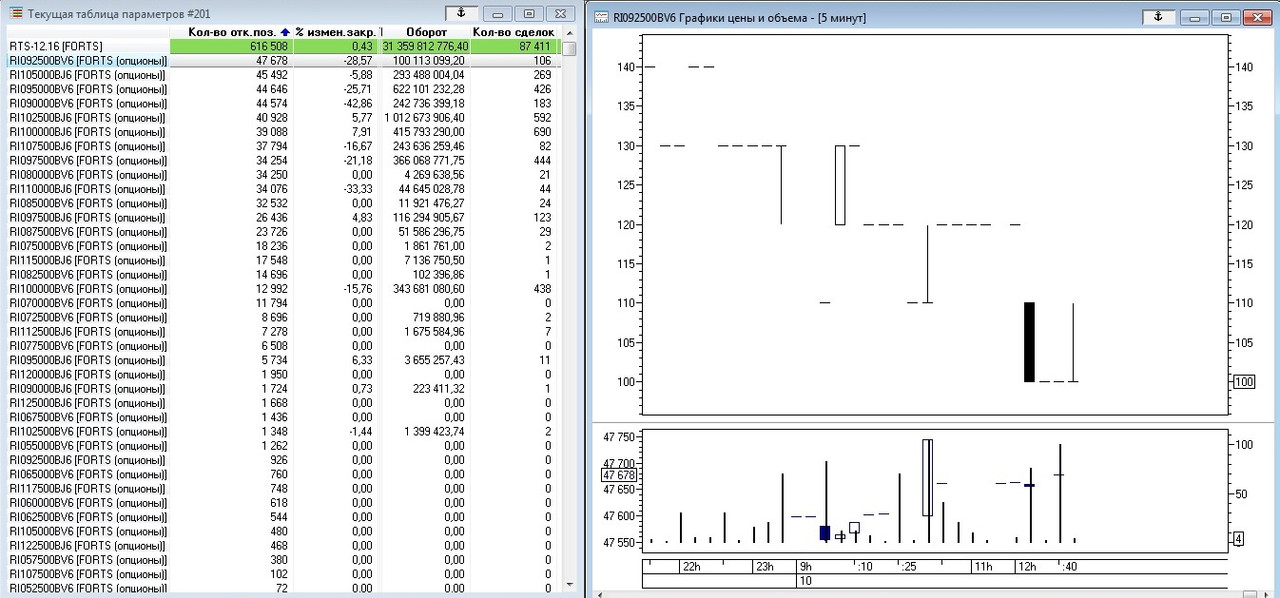

Также можно создать таблицу текущих торгов в QUIK, сбросить в нее интересующую календарную серию опционов и, создав столбцы «ОИ», «% изменения от закрытия», «Оборот» и «Количество сделок за сегодня», включить сортировку по возрастанию по столбцу ОИ.

Далее следует нажать на якорь на таблице текущих торгов и на графике цены опциона с объемом и ОИ (при нажатии якоря на таблице якорь появится на окнах графиков автоматически). Перещелкивая по опционам, вы сможете наблюдать изменения и по графику. Если видно, как ОИ в коллах на дальних страйках явно набирается при росте цены коллов, значит, участники готовятся к росту (если в таблице распределения по Л/Ш Ю/Ф лиц подтверждается набор лонгов юрлицами). Если аналогичная картина в путах — участники закладываются на снижение. Подтверждает эту информацию сокращение ОИ в путах (при наборе в коллах) и сокращение ОИ в коллах (при наборе в путах).

Возможно также роллирование интереса — когда ОИ с ближних страйков (например, коллов) выходит и мигрирует в дальние после периода роста в базовом активе. Это свидетельствует о смене целей профессиональных участников на еще более амбициозные по тренду. Также возможен просто выход ОИ после тренда, что говорит о его скором завершении. Эту ситуацию особенно интересно наблюдать, когда цена доходит до каких-то ключевых уровней.

Рис. 3. Распределение ОИ по страйкам опционов в QUIK

Эффект дальних опционов

Если посмотреть более пристально, то можно обнаружить, что опционы по своему поведению неодинаковы. Так, опционы глубоко «в деньгах» ведут себя как соответствующий фьючерс: ГО почти идентично ГО базового актива, дельта практически равна единице, доля базовой стоимости максимальна, а вот ликвидность часто оставляет желать лучшего. Стоит задуматься: может, лучше взять базовый актив?

Рассматривая опционы «на деньгах», увидим средний ценник 3-4000 пп. (на фьючерс на индекс РТС), ГО, равное ⅓–¼ базового актива, максимальную ликвидность, дельту, равную 0,5, а также максимальную временную стоимость, на которую могут влиять волатильность и временной распад с максимальной интенсивностью (вега и тетта в опционах «на деньгах» максимальные). А это, в свою очередь, свидетельствует о максимальном риске данных опционов.

Если рассмотреть дальние опционы «вне денег» (3-5 страйков удаления от центрального), то увидим сносную ликвидность, стоимость приблизительно в 500 пп. (1/6 от стоимости опциона «на деньгах»), дельту 0,2, и только временную стоимость, но при этом — сносные значения веги и тетты. Невысокая волатильность и приемлемые значения веги и тетты делают эти опционы вполне комфортными с точки зрения риска. Если учесть, что средний позиционный тренд длится 3-5 дней по времени и 7-10000 пп. по цене, то выходит, что удаление от центрального страйка в 3-5 страйков как раз подойдет к центральному страйку при реализации тренда, позволяя закрыть трейд с максимальной ликвидностью.

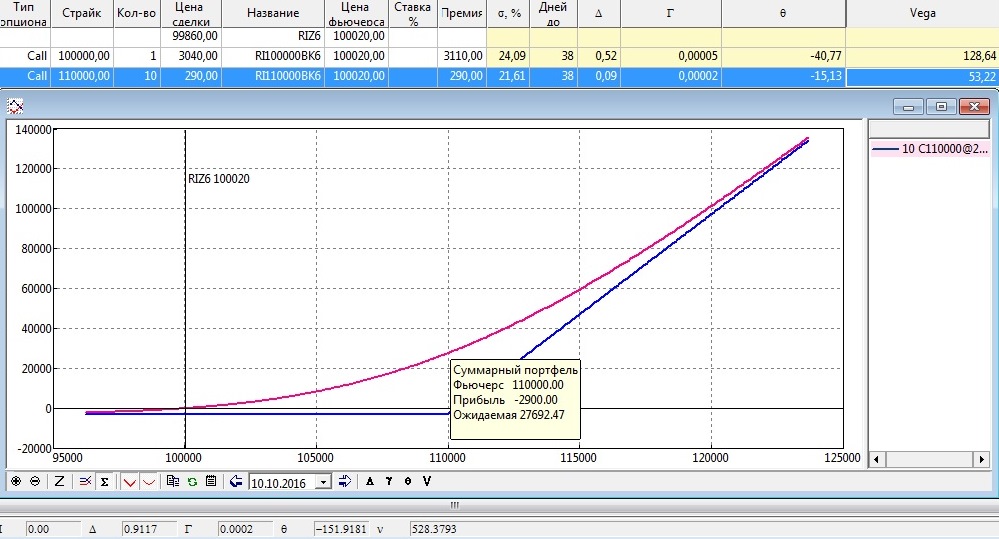

Если мы сравним по эффективности центральный и удаленный «вне денег», то увидим, что центральный страйк стоит 3000 пп., и при подходе к отметке по фьючерсу в 110000 будет стоить, без учета временного распада, 10000 пп. (прибыль 7000 пп. — чуть более 200%), а дельта вырастет до 0,89 (меньше 1). Если мы возьмем опционы на 110000 страйке со стоимостью 290 (дельта 0,09) пп. и купим их на величину стоимости центрального опциона (3000 пп.) — получим 10 опционов (0,9 дельта в сумме). Если базовый актив вырастет до 110000, то стоимость этих опционов будет уже 30000, (приблизительно 1000%), а дельта изменится до 5,1, то есть продолжение тренда вызовет еще более агрессивный рост опционов. Проще говоря, получается, что при одной и той же сумме вложений дальние опционы работают в 5 раз эффективнее. Риском будет являться отсутствие базовой стоимости в цене опциона при подходе цены базового актива к купленному дальнему страйку.

Рис. 4. Эффект дальних опционов

Вывод:

В торговле опционами есть свои секреты, тонкости и нюансы, позволяющие заставить различные конструкции работать максимально эффективно. Но самые важные составляющие успеха не только в опционной, но и в биржевой торговле — дисциплина, четкое исполнение торговой системы и следование принципам риск- и мани-менеджментов.

Пожалуйста Войти , чтобы присоединиться к беседе.