Стратегии торговли опционами

Стратегии торговли опционами

- Gizmo

-

Автор темы

Автор темы

- Не в сети

- Захожу иногда

-

- Сообщений: 66

- Репутация: 2

- Спасибо получено: 3

Если торговля фьючерсными контрактами позволяет зарабатывать на направленном движении цены (рост/снижение), то стратегии торговли опционами реализуют возможность извлечения дохода из нелинейных вариаций ценовых движений.

Торговые системы в опционах можно разделить по нескольким направлениям:

• направленные конструкции — самые простые системы, позволяют максимизировать прибыль от роста/снижения базового актива;

• покупка волатильности — позволяет заработать на любом направлении, но важны скорость и импульс самого движения;

• продажа волатильности — позволяет заработать на невыходе цены из определенного диапазона.

В этой статье мы разберем, как торговля опционами реализует эти опционные стратегии.

Покупка направления

Самый простой способ покупки направления — приобретение колла (на рост) или пута (на снижение). Таким образом, ваш риск как покупателя будет соответствовать стоимости этих опционов, а прибыль будет образовываться в случае, если цена базового актива достигнет страйка купленного опциона и пройдет дальше, как минимум, на величину цены самого опциона. И тут возникает вопрос: можно ли максимизировать прибыль и минимизировать возможный убыток? И чего это будет стоить?

Бычий спред

Стратегия торговли опционами, заключающаяся в получении прибыли при умеренном росте базового актива. Реализуется путем покупки колла и продажи дальнего колла «вне денег», до которого рост, скорее всего, не дойдет. В результате между страйками образуется диапазон. И когда цена находится в нем, образуется прибыль.

Суть конструкции — в том, что купленный колл:

1. зарабатывает при росте цены (а проданный, в свою очередь, снижает затраты на купленный; то есть если купленный колл не выходит в деньги, то и проданный тоже, а значит, вы на нем зарабатываете, и этот заработок порывает убыток от купленного);

2. максимизирует прибыль (если цена базового актива вырастает выше страйка на стоимость купленного, но не доходит до страйка проданного, то мы получаем прибыль — и по купленному, и по проданному опциону; если же цена базового актива вырастает выше страйка проданного опциона, то дальнейшее начисление прибыли не происходит, так как прибыль купленного с этого момента начинает компенсировать убыток от проданного.

Получается, что конструкция образует диапазон, в котором прибыль зарабатывается более агрессивно. Но так как опционы обладают датой экспирации, т.е. конечны во времени, то образование логически обоснованного диапазона роста также является обоснованным и способствует максимизации прибыли и минимизации риска. Стоит отметить, что ГО по «бычьему» спреду меньше, чем ГО по купленному опциону на аналогичном страйке.

Рис. 1. Бычий спред

В представленном примере мы покупаем опцион на 102500 страйке за 2500 пп. при цене фьючерса на индекс РТС 101400 пп. и продаем 110000 страйк за 400 пп. В результате наш максимальный убыток снижается до 2100 пп., а прибыль увеличивается до 5400, но больше уже не растет. При движении вверх цены базового актива выше проданного страйка 110000 пп. ГО сокращается с 3400 руб. (для покупки колла) до 2900 руб. для построения «бычьего» спреда — биржа считает данную конструкцию менее рискованной по сравнению с простой покупкой колла.

Медвежий спред

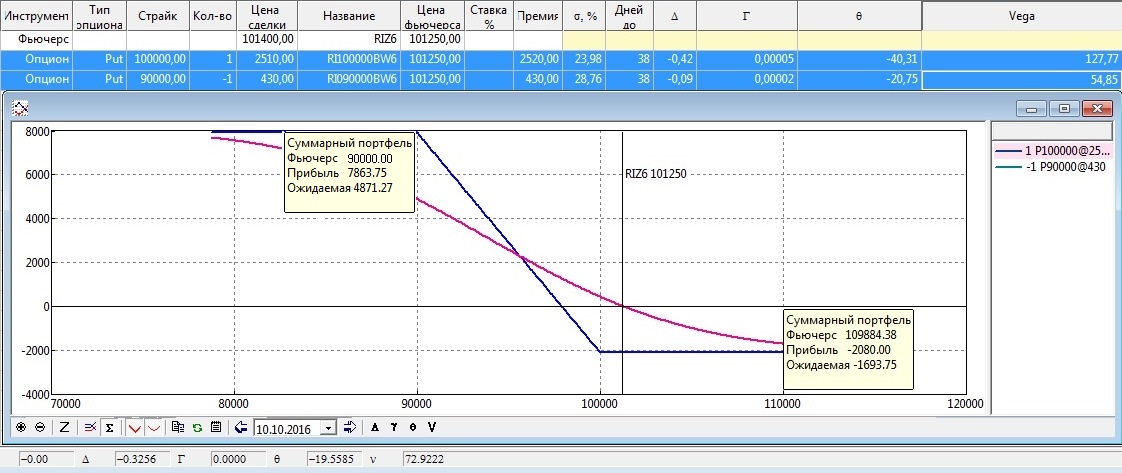

Аналогичен «бычьему», но приносит прибыль при снижении цены базового актива в диапазоне между купленным и проданным опционами пут. Пут продается на более глубоких уровнях «вне денег» по сравнению с купленным.

В качестве примера — покупка пута на 100000 страйке за 2510 пп. и одновременная продажа 90000 страйка за 430 пп. при цене фьючерса в 101250 пп. Максимальный убыток снизится со стоимости купленного пута на стоимость проданного и составит 2080 пп., а максимальная прибыль возрастет на стоимость проданного пута и составит 7863 пп. ГО снизится с 3550 руб. до 3030 руб. для построения «медвежьего» спреда, так как данная конструкция менее рискованная, если сравнивать с покупкой единичного пута.

Рис. 2. Медвежий спред

Покупка волатильности

На рынке бывает масса ситуаций, когда тренд уже созрел (после периода длительного боковика), причем ожидается, что он будет мощным и стремительным. Только куда он будет направлен, неясно. Подобные ситуации — идеальный момент для построения торговых систем в опционах по покупке волатильности. Покупка волатильности зарабатывает как на росте, так и на снижении цены базового актива — нужно лишь, чтобы движение было мощным.

Существуют два основных метода покупки волатильности:

• стрэддл — рост или падение от текущего страйка;

• стрэнгл — рост или снижение от выбранного диапазона.

Данные опционные стратегии называют дельта-нейтральными, поскольку они состоят из опционов с разнонаправленной дельтой, суммарное значение которой очень приближено к нулю. Поэтому в таких конструкциях неважно, куда пойдет базовый актив.

Стрэддл

Стратегия торговли опционами, заключающаяся в получении прибыли при резком движении базового актива как в сторону роста, так и в сторону снижения. Стрэддл строится путем одновременного приобретения опционов колл и пут на одинаковом страйке. Суть метода заключается в том, что колл при росте рынка увеличивается в стоимости. И для получения прибыли необходимо, чтобы колл вырос выше страйка на сумму своей стоимости и затрат на приобретение пута, который дешевеет при рыночном росте (но не более своей стоимости).

В качестве примера можно привести покупку колла и пута на 100000 страйке при цене фьючерса 101600 пп. за 4040 и 2400 пп. соответственно. Если рынок вырастет на 6440, то достигнет точки безубытка, и дальнейший рост принесет прибыль. Если рынок снизится на 6440 (цены опционов) плюс 1600 (расстояние до страйка), т.е. на 8040, то дальнейшее снижение приведет к получению прибыли. Стоит заметить, что ГО конструкции составит 2800 руб. против 5700 и 3300 по коллу и путу соответственно. Общий риск равен сумме цен обоих опционов, т.е. 6440 пп.

Рис. 3. Стрэддл

Стрэнгл

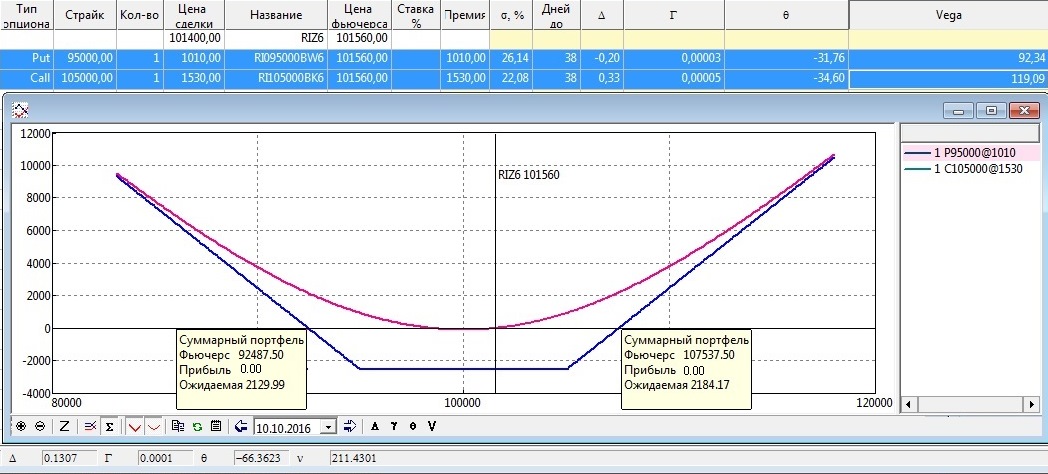

Максимальный риск по Стрэддлу достаточно большой, и методом его снижения служит покупка опционов колл и пут на страйках «вне денег», которые будут дешевле и в сумме дадут меньший максимальный убыток, но взамен диапазон «неполучения прибыли» тоже вырастет. Собственно, Стрэнгл образован одновременной покупкой опционов колл и пут на страйках вне денег, и прибыль по конструкции образуется при выходе цены фьючерса за границы диапазона страйков на суммарную стоимость приобретенных опционов. Причем неважно, в какую сторону — роста или снижения. Максимальный убыток равен сумме стоимостей купленных опционов.

В качестве примера возьмем 95000 пут и 105000 колл за 1010 и 1530 пп. соответственно, при цене фьючерса в 101560 пп. В случае роста фьючерса от 105000 страйка на стоимость колла и пута 2540 пп. стрэнгл достигнет безубытка, и дальнейший рост принесет прибыль за счет того, что колл ростом стоимости оправдает затраты на свое приобретение и на приобретение обесценившегося пута. Если рынок начнет снижаться, то точка безубытка будет находиться ниже 95000 страйка на стоимость обоих опционов 2540 пп., и дальнейшее снижение приведет к получению прибыли. То есть диапазон «выхода в прибыль» шире, чем у Стрэддла, но максимальный риск составит стоимость обоих опционов (2540), что ниже, чем у Стрэддла.

Рис. 4. Стрэнгл

Продажа волатильности

Опционы дают уникальную возможность заработать не только на движении цены, но и на отсутствии этого движения. Подобного рода конструкции называются продажей волатильности и представляют собой диапазон, который цена не должна покинуть для достижения прибыльного результата.

Бабочка

Стратегия торговли опционами, которая заключается в одновременной продаже опционов колл и пут на центральном страйке и покупке колла и пута на страйках «вне денег». Заработок происходит, если цена фьючерса не выходит за диапазон проданных опционов. Но заработок сокращается на стоимость купленных опционов, так как если цена не вышла из диапазона проданных, то купленные уже наверняка обесцениваются. Цель купленных опционов — сократить общую рисковость конструкции и снизить ГО. В противном случае потенциал убытка может быть практически бесконечным.

В качестве примера рассмотрим продажу колла и пута на 100000 страйке за 3940 и 2380 соответственно, с откупкой колла и пута на 107500 и 92500 страйках за 840 и 650 пп. Максимальная прибыль по Бабочке будет равна сумме стоимостей проданных опционов (6320 пп.) за вычетом суммы стоимостей купленных (1490 пп.) и составит 4830 пп. Убытки по Бабочке могут начаться в случае роста или снижения фьючерса от проданного страйка на значение суммарной премии по проданным опционам. Потенциал убытка ограничивается купленными опционами, так как дальнейший рост или снижение начинают перекрываться выходом в деньги купленных опционов. ГО Бабочки составляет 3200 руб., то есть доход по Бабочке превышает 100% по отношению к резервируемым средствам. Но при этом диапазон невыхода цены для получения прибыли тоже сложно назвать большим.

Кондор

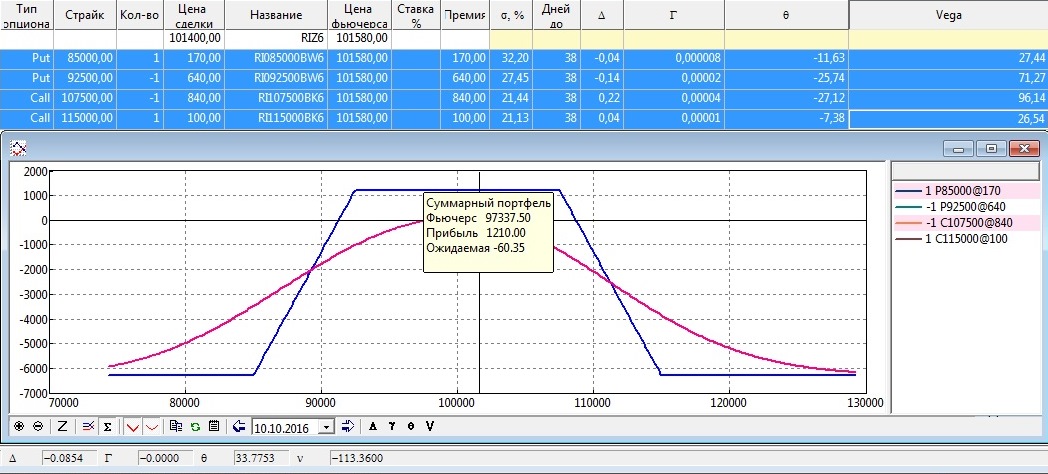

Стратегия торговли опционами, которая заключается в одновременной продаже опционов колл и пут на страйках «вне денег» с одновременной откупкой еще более удаленных опционов, которые помогают сократить риск и уменьшить резервируемое ГО, но снижают на свою стоимость максимальную прибыль по Кондору. Основной плюс Кондора по сравнению с Бабочкой — в том, что трейдер сам выбирает диапазон, который цена не должна покинуть. За счет этого Кондор содержит гораздо меньший риск, но и потенциал прибыли значительно меньше. Если про Бабочку говорят, что ее полет «яркий, но недолгий», то к Кондору больше подходит другое выражение — «лучше меньше, да лучше».

В качестве примера продадим 92500 пут и 107500 за 640 и 840 пп., при стоимости фьючерса в 101580 пп., и «откупим края», совершив покупку опционов пут на 85000 страйке за 170 пп. и колла на 115000 страйке за 100 пп. В приведенном случае максимальная прибыль по Кондору равна сумме стоимостей проданных опционов (1480 пп.), за вычетом купленных (270 пп.), что составляет 1210 пп. Риск получения убытка появляется в случае выхода фьючерса за проданные страйки на величину максимальной прибыли. Риски ограничены купленными опционами, так как при дальнейшем движении фьючерса за купленные страйки убыток по проданным опционам перекрывается прибылью купленного. ГО, резервируемое для Кондора, в данном примере равняется 4500 руб., то есть, потенциальная прибыль составляет 34% (1570 руб.) по отношению к резервируемому ГО. Кондор является менее доходным, чем Бабочка, но зато более прогнозируемым.

Рис. 6. Кондор

Вывод.

Различные стратегии торговли опционами позволяют извлекать прибыль из самых разнообразных вариаций развития ценового движения в базовом активе. Главное — всегда иметь базовый прогноз движения фьючерса и подбирать оптимальную в данном случае опционную стратегию исходя из него, а не наоборот.

Пожалуйста Войти , чтобы присоединиться к беседе.