Простая скальпинг-стратегия

Простая скальпинг-стратегия

- Gizmo

-

Автор темы

Автор темы

- Не в сети

- Захожу иногда

-

- Сообщений: 66

- Репутация: 2

- Спасибо получено: 3

Скальпинг — это самый высокодоходный метод торговли, который по праву считается вершиной мастерства трейдера. Скальпинг требует от трейдера высокого понимания множества факторов: торгового поведения инструмента, ожиданий рынка, новостного и статистического фона, а также высокой концентрации и дисциплины. Все это, в свою очередь, требует опыта и определенной «техники» выполнения скальперских сделок.

Причем сами скальпинг-стратегии постоянно эволюционируют вслед за рынком в целом. Но есть и достаточно простые методы, позволяющие извлекать доход из внутридневных колебаний цены — собственно то, о чем и пойдет речь в данной статье.

Описание стратегии

Для реализации скальпинг-стратегии потребуются стандартные инструменты скальпера — график торгуемого актива (фьючерс на индекс РТС), лента сделок и торговый стакан.

Стратегия включает:

• логическую часть — поиск диапазонов цены, интересных для входа в сделку по графику (пробои границ консолидаций после недостижения ценой промежуточного экстремума);

• техническую часть — поиск подтверждения заинтересованности крупных участников в импульсе по наличию крупных лотов в ленте при пробое границы консолидации по графику (крупные лоты двигают рынок в сторону пробоя);

• часть выбора цены — подбор оптимальной цены совершения сделки (осуществляется мышью из стакана при отсутствии возросшего спреда).

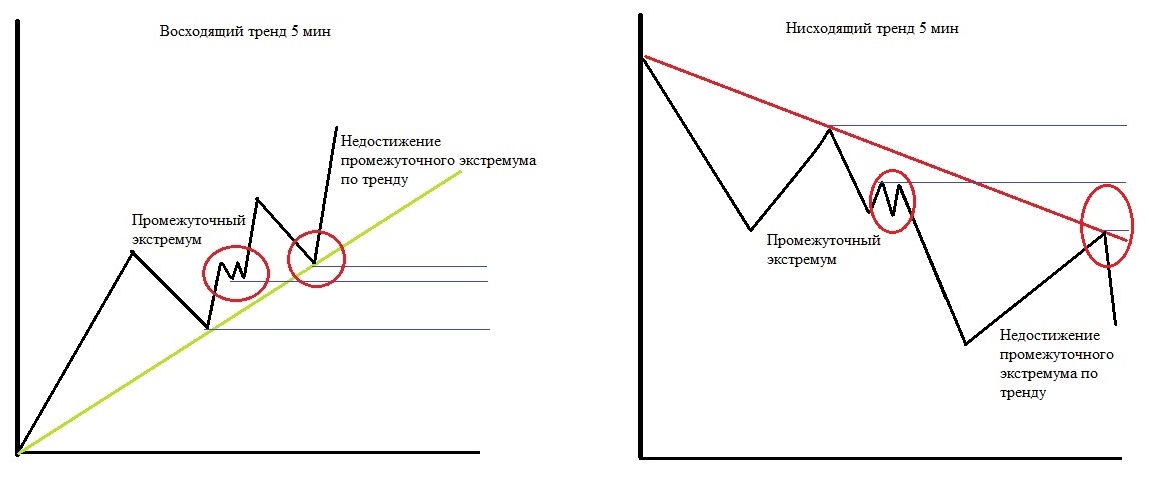

Логическая часть

Логика этой скальпинг-стратегии будет заключаться в поиске преобладания одной из групп участников (быков и медведей) при неспособности цены дотянуться до промежуточного экстремума и/или линии тренда, определяемого на пятиминутном графике актива. Промежуточный экстремум — это граница консолидации, образованная выше линии тренда в бычьем тренде и ниже линии тренда в медвежьем тренде. Эта граница отлично просматривается на графике (ее видит большое количество участников). Хорошо, если образование этой консолидации сопровождает повышенный объем, что будет говорить о заинтересованности рынка в данном уровне. Неспособность цены дойти до этой границы будет свидетельствовать о возможной смене активности групп участников на доминирующую по направлению тренда.

Рис. 1. Схема недостижения промежуточного экстремума в ходе тренда.

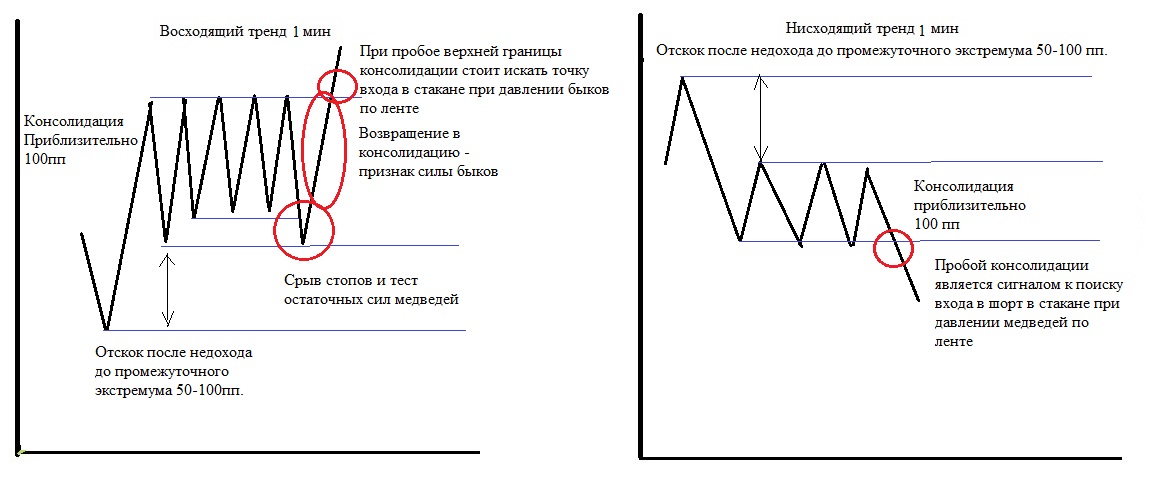

Но мы пока не сможем сказать, когда именно происходит эта смена. Подтверждением будет являться наличие консолидации после недостижения ценой промежуточного экстремума, что будет говорить о ее замедлении. Многие желали бы купить на минимумах восходящего и продать на максимумах нисходящего, но как узнать в текущем моменте, не пойдет ли цена дальше в своем движении? Как раз консолидация после недостижения экстремума и говорит о замедлении цены, что дает возможность трейдеру осуществить выгодную сделку, а не бежать впереди паровоза. Консолидацию после недостижения экстремума (далее — консолидацию) следует отслеживать на минутном графике актива. Обычно они длятся 5-20 минут, причем консолидации медведей (после недостижения максимума в рамках нисходящего тренда) обычно формируются быстрее. Стоит отметить, что характер этих консолидаций несколько разный.

Рис. 2. Схема консолидаций быков и медведей после недохода до экстремума

Консолидации быков

Быки обладают более «хитрым» характером консолидации. После недостижения экстремума происходит отскок от недостигнутого локального дна на 50-100 пп., что уже говорит о слабости медведей, но эта слабость еще не подтверждена. Далее образуется консолидация с ориентировочным диапазоном 100 пп., в котором совершают свои сделки как быки, так и медведи. Эта консолидация в среднем длится 5-20 минут, после чего цена идет к нижней границе консолидации и может проколоть ее вниз приблизительно на 50 пп. Это означает срыв стопов участников данной консолидации. Кстати говоря, быки редко начинают импульсное движение без срыва стопов. Срыв стопов выполняет также функцию теста остаточной силы медведей, так как они обычно активизируются у нижней границы. Если цена возвращается к верхней границе, то это показатель слабости медведей (они уже не могут пробить минимум), после чего быки обычно перехватывают инициативу. Пробой верхней границы говорит о начале импульса быков, в котором нужно занять место трейдеру.

Консолидации медведей

Медведи обладают большей торговой агрессивностью, чем быки, поэтому торговать нисходящие тренды обычно легче, так как они развиваются быстрее, и коррекции в них менее глубокие. Если ключевой фактор быков — хитрость, то медведей — давление продаж. В случае недостижения ценой промежуточного максимума на 50-100 пп. (слабость быков, но пока не подтвержденная) и дальнейшего снижения на аналогичные значения с последующим образованием консолидации следует ждать пробоя этой консолидации, которая формируется на минутном графике обычно в течение 5-10 минут, так как медвежьи движения обычно более быстрые. Причем срыва стопов и теста остаточного спроса медведи обычно не делают в рамках минутных консолидаций, что дает возможность искать вход в шорт уже при пробитии ее нижней границы.

Рис. 3. Пример недостижения экстремума с последующей консолидацией быков

Техническая часть

В любой консолидации свою активность проявляют и быки, и медведи. Но рано или поздно кто-то окажется слабее, и доминирующая группа воспользуется этой слабостью. Моменты вовлечения крупных участников доминирующей группы будут проявляться в ленте наличием крупных лотов в сторону пробоя, которые двигают цену в аналогичную сторону. Причем хорошо, когда эти крупные лоты распадаются на более мелкие — это говорит об отсутствии встречных заявок противоположной группы участников. В этом случае крупные лоты почти беспрепятственно начинают двигать цену. На распад лота указывает череда сделок по инструменту по последовательно изменяющейся цене в одно и то же время.

Рис. 3. Пример недостижения экстремума с последующей консолидацией быков

Техническая часть

В любой консолидации свою активность проявляют и быки, и медведи. Но рано или поздно кто-то окажется слабее, и доминирующая группа воспользуется этой слабостью. Моменты вовлечения крупных участников доминирующей группы будут проявляться в ленте наличием крупных лотов в сторону пробоя, которые двигают цену в аналогичную сторону. Причем хорошо, когда эти крупные лоты распадаются на более мелкие — это говорит об отсутствии встречных заявок противоположной группы участников. В этом случае крупные лоты почти беспрепятственно начинают двигать цену. На распад лота указывает череда сделок по инструменту по последовательно изменяющейся цене в одно и то же время.

Рис. 4. Пример давления в ленте

К крупным лотам можно отнести лоты свыше 30, т.е. приблизительно 500 тыс. руб. по ГО. Лоты свыше 100 можно в ленте выделять цветом для лучшей зрительной идентификации. Стоит отметить, что появление в ленте крупных лотов, двигающих рынок, может провоцировать мелкие сделки в том же направлении. В любом случае, появление крупных лотов в момент пробоя в аналогичном направлении свидетельствует о том, что произошло подключение крупных участников после идентификации слабости оппонентов, что часто является началом импульса.

Выбор цены

Непосредственно вход в сделку осуществляется из стакана с помощью мыши. Рекомендуется использовать настройки стакана для совершения быстрых сделок. В периоды пробоя консолидаций на возросших лотах в стакане инструмента могут наблюдаться возрастающие спреды. Если спред 30 и более пунктов, то от сделки лучше воздержаться. В случае спреда менее 30 пп. (идеальный вариант — спред в 10 пп.) и возрастающих заявок в сторону пробития консолидации осуществляется соответствующая сделка.

Рис. 5. Скальперский стакан QUIK

Если после совершения сделки в ленте и в стакане продолжают появляться крупные лоты в направлении сделки, то это свидетельствует о верности занятой позиции. Если после совершения сделки крупные участники не поддерживают позицию крупными лотами, а цена не двигается в сторону сделки, то стоит выходить из сделки, так как импульс отсутствует. Целью движения следует обозначать следующий экстремум (хорошо, когда расстояние до него составляет более 300 пп.), а максимальный стоп принимать равным 100 пп. Но лучшее решение — выходить быстрее при отсутствии импульса свыше 30 секунд после сделки.

Вывод

Скальпинг-стратегии постоянно эволюционируют и видоизменяются, но не скачкообразно, а постепенно, давая трейдерам адаптировать свою систему к этим изменениям. И, собственно, свойство адаптивности и умение подмечать микроизменения рынка дают в долгосрочной перспективе возможность увеличения заработка скальпера.

Пожалуйста Войти , чтобы присоединиться к беседе.