- Форум

- Фондовый рынок, ценные бумаги

- Литература по Фондовому рынку

- Принципы управления инвестиционным портфелем

Принципы управления инвестиционным портфелем

Принципы управления инвестиционным портфелем

- Gizmo

-

Автор темы

Автор темы

- Не в сети

- Захожу иногда

-

- Сообщений: 66

- Репутация: 2

- Спасибо получено: 3

Составление инвестиционного портфеля позволяет эффективно сохранять и приумножать денежные средства инвесторов. Но для достижения максимального эффекта необходимо соблюдать ряд принципов составления и управления портфелем. К примеру, многие слышали о необходимости диверсификации и управления рисками. Но как это сделать грамотно? В этой статье мы расскажем обо всех основных принципах формирования инвестиционного портфеля и тонкостях управления им.

Этапы формирования инвестиционного портфеля

Составление любого портфеля включает в себя три основных этапа:

• Отбор компаний — начальный этап формирования любого портфеля, причем этот этап не должен прекращаться никогда;

• Портфелирование — приобретение ценных бумаг при сопутствующих фундаментальных и технических факторах;

• Управление — постоянная замена одних элементов портфеля другими с целью максимизации доходности и минимизации риска.

Принципы отбора компаний для включения в инвестиционный портфель

Диверсификация. Для снижения уровня риска недостаточно просто набрать много бумаг в портфель — нужно сделать это грамотно. Иными словами, диверсифицировать необходимо не только по количеству, но и по качеству.

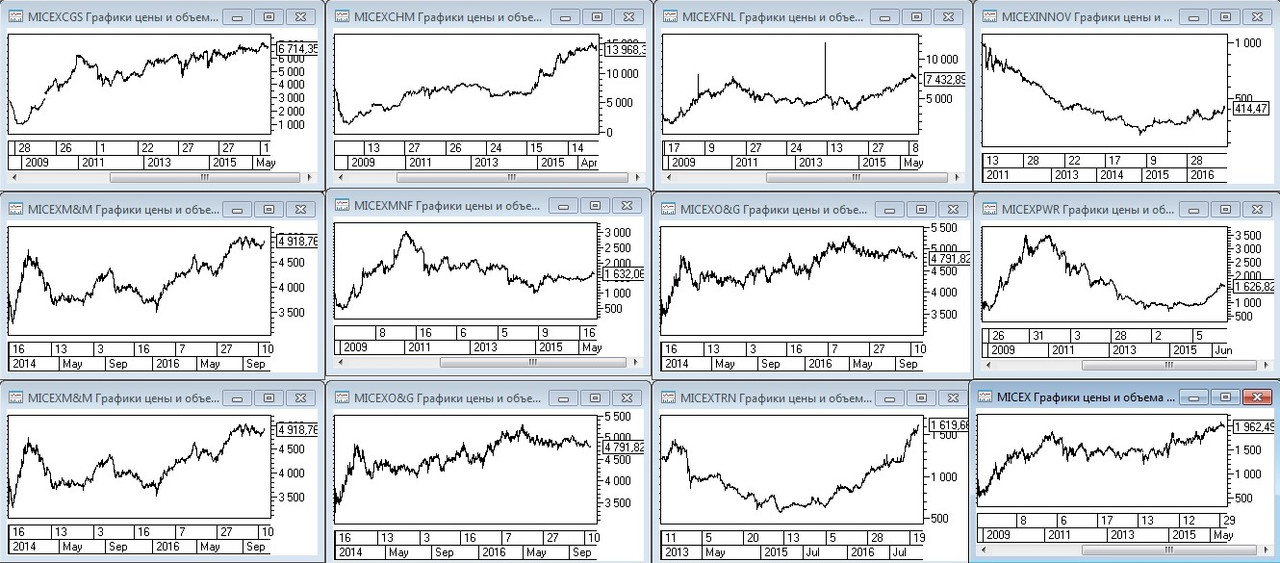

В первую очередь следует диверсифицировать свой портфель по отраслям. Причем желательно выбирать для вложения отрасли, которые показывают хорошую сопротивляемость снижениям индексов и опережающий рост при рыночных подъемах — это удобно отслеживать по отраслевым индексам. Также необходимо понимать, что существует ряд холдинговых компаний, чьи «дочки» присутствуют на биржевых торгах — к примеру, АФК «Система». Соответственно, диверсифицировать нужно так, чтобы компании были минимально взаимосвязаны в плане рыночных движений. Кроме того, не следует отводить на один актив свыше 10%. Если все эти правила соблюдены — значит портфель хорошо диверсифицирован. Причем для достижения лучшей диверсификации следует рассматривать для включения в портфель не только инструменты фондового рынка (акции, облигации, паи), но и срочного (фьючерсы и опционы), и валютного, а также прочие биржевые инструменты.

Рис. 1. Динамика отраслевых индексов в сравнении с индексом ММВБ

Постоянный анализ бумаг. Даже когда все денежные средства запортфелированы, отбор бумаг не прекращается. Инвестор продолжает изучать фундаментальные показатели, проводить технические исследования, выявляя потенциально интересные акции для инвестирования. Также он наблюдает, как именно бумаги, находящиеся в портфеле, достигают своих ценовых целей, и может принять решение об их замене на более предпочтительные для инвестирования. Этот процесс не заканчивается — рыночные фавориты и аутсайдеры постоянно сменяют друг друга, поэтому грамотный портфельный инвестор обязан быть постоянно «на гребне рыночной волны».

Принципы портфелирования при формировании инвестиционного портфеля

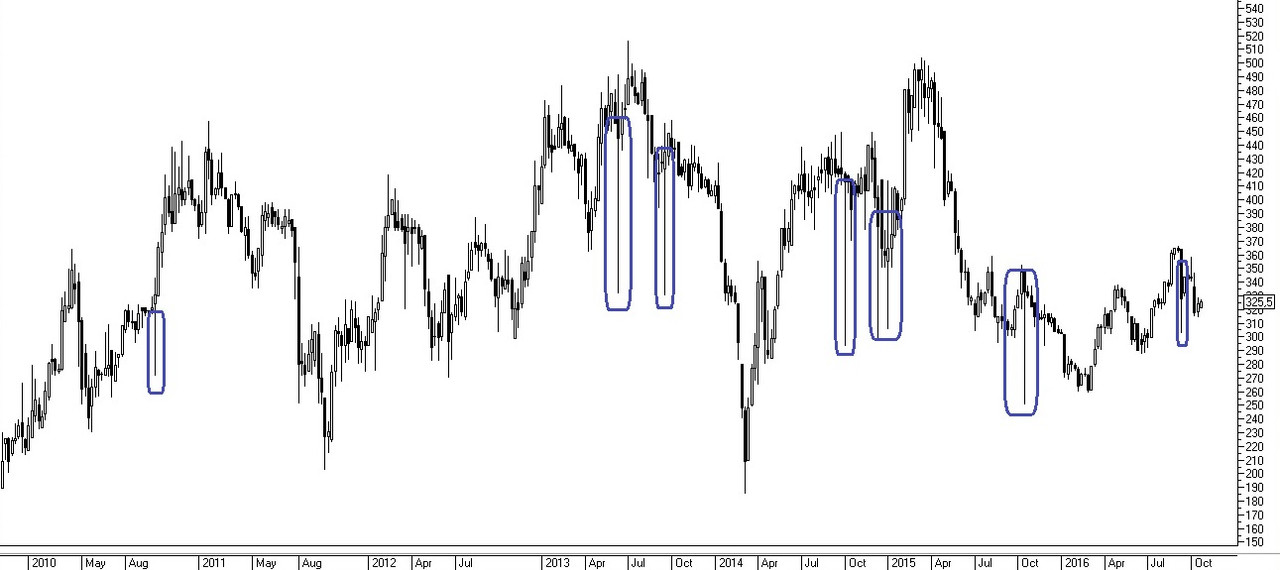

Постепенный набор. Многие начинающие инвесторы, желая сформировать инвестиционный портфель, приобретают бумаги ежемоментно, что нельзя назвать грамотным биржевым поведением. Бумаги нужно включать в портфель постепенно, в те моменты, когда и индекс, и интересующая бумага подходят к своим поддержкам и начинают показывать тенденцию к росту. Причина проста — подобное поведение снижает риск свободных колебаний цены акции внутри тренда. То есть бумаги следует покупать не именно в момент составления портфеля, а при наличии сигналов на их покупку. То есть методы классического технического анализа могут помогать и портфельному аналитику.

Рис. 2. Покупки акций на поддержке при восходящем тренде по индексу РТС

Совмещение длинных и коротких позиций. В момент включения длинных позиций в инвестиционный портфель желательно на определенную долю добавлять еще и шорты по слабым бумагам (тем, которые более склонны к падению даже во времена роста индексов). Причем шортить можно не только акции, но и фьючерсы на акции, так как при коротких продажах фьючерсных контрактов не взимается плата за маржинальную торговлю. Этот принцип позволяет портфелю приносить доходность более плавно, поскольку во времена рыночных снижений «шортовая» часть портфеля начинает генерировать прибыль, пока «лонговая» не показывает роста. Реализация этого принципа важна в условиях нестабильного роста индексов и высоких внешних рисков. Более приоритетно добавлять шорты от локальных максимумов.

Рис. 3. Уровни добавления коротких позиций в акциях по Индексу РТС

Принципы управления инвестиционным портфелем

Контроль риска. Многие трейдеры задаются вопросом, как лучше контролировать риски инвестиционного портфеля — выставлением стоп-заявок по каждой входящей в портфель бумаге, разбавлением длинных позиций короткими или опционными позициями? При составлении портфеля часто используются бумаги «второго эшелона» — на их графиках много резких ценовых отклонений, которые могут «подрезать стопы». Именно поэтому использование стоп-заявок при портфелировании не всегда эффективно. В целях контроля риска лучше определить, насколько сформированный портфель коррелирует с индексами — в большинстве случаев между ними будет большая или меньшая синхронность - и хеджировать его индексными опционами пут, которые способны перечислением положительной вариационной маржи сглаживать кривую доходности портфеля. Опционы способны выполнять роль некой биржевой страховки, действуя в течение определенного срока (в большинстве случаев, месяца), имея свою стоимость (около 3% стоимости индекса) и компенсируя просадку при нисходящих индексных тенденциях. Еще один эффективный метод — включение в портфель коротких продаж, что позволяет относиться к риску портфеля не как к риску отдельно взятых бумаг, а комплексно.

Рис. 4. Пример резких ценовых отклонений по акциям Дикси

Смена составляющих портфеля. Цены активов и рыночные условия постоянно изменяются. Некоторые активы достигают своих целевых уровней, и их дальнейшее движение становится маловероятным. Другие, напротив, не показывают движения в планируемом направлении, поэтому их дальнейшее нахождение в портфеле нецелесообразно. Всё это приводит к необходимости замены составляющих портфеля. В моменты хороших индексных трендов в портфеле превалируют акции, в моменты рыночной неопределенности — облигации, и со временем они сменяют друг друга. Но пока какая-то из тенденций движется в своем развитии, инвестор выполняет первоначальную задачу — отбирает бумаги для осуществления вложений. Таким образом, процесс начинается вновь, принося всё больше прибыли по мере роста опыта инвестора.

Вывод

Стратегии формирования инвестиционного портфеля могут различаться по своей механике, но в основе каждой из них будут в той или иной форме присутствовать приведенные принципы. Инвестор при этом находится в процессе постоянного анализа финансовых инструментов и рыночных трендов, совершая активные действия не слишком часто, но обдуманно.

Пожалуйста Войти , чтобы присоединиться к беседе.

- Форум

- Фондовый рынок, ценные бумаги

- Литература по Фондовому рынку

- Принципы управления инвестиционным портфелем